从两强争霸到三足鼎立:2022年的数字广告格局(上)

来源:36氪-神译局

编者按:从收入情况来看,数字广告市场的格局似乎早已尘埃落定:谷歌与Facebook两强争霸,双寡头垄断。但在这个世界上,唯一不变的只有变化本身。去年,苹果推出了旨在加强用户隐私的App跟踪透明(ATT)政策。ATT的推出很快对数字广告的格局产生了影响,其中Facebook今年预计在广告方面收入要损失100亿美元,而受益的包括亚马逊、谷歌甚至苹果本身。本文分析了2022年数字广告格局的变化。文章来自编译,篇幅关系,我们分两部分刊出,此为第一部分。

划重点:

过去几年数字广告市场一直还是谷歌与Facebook双寡头统治

苹果的ATT政策让直接响应式广告的漏斗模型崩塌,Facebook受影响最大

亚马逊的广告业务趁机异军突起,数字广告市场形成三足鼎立

六年前,我曾经写道,数字广告市场已经尘埃落定,赢家是谷歌与 Facebook:

我一直都说,总体而言,技术板块还是不错的,广告型服务的情况就是一个完美的例子:本文所涉及的6家公司(Google、Facebook、Yahoo、Twitter、LinkedIn、Yelp)去年总体增长了19%,尽管后面4家总共下降了53%,但是Google和Facebook这两家31%的占比弥补了后4家的下跌。

这一点隐含的意义是重大的:广告业整体而言属于零和游戏,业内长期出现的一股趋势是向数字化转变,这一点不仅体现在报纸上,也体现在广播和电视上,所以才会有数字广告的整体上升。但是数字化本身也从属于聚合理论效应,这是赢家通吃现象的关键部分,而Facebook和Google的确是在通吃份额。

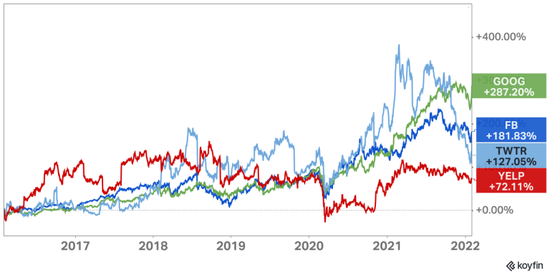

从一段时间来看,那篇文章确有先见之明;雅虎已经变得微不足道,几个月后,LinkedIn被微软收购,虽然 Yelp 和 Twitter 的股票此后差不多翻了一番,但跟谷歌与 Facebook 相比,那种涨幅显得相形见绌:

Google、Facebook、Twitter 与 Yelp 过去六年的市场收益对比

Google、Facebook、Twitter 与 Yelp 过去六年的市场收益对比

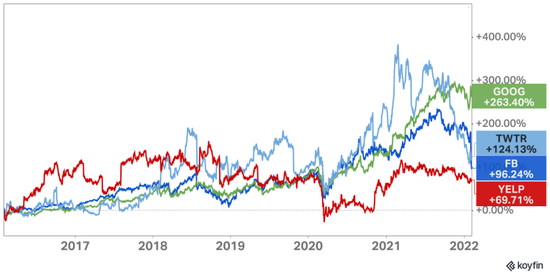

不过,那张图是之前的。下面这张是Facebook 公布财报后的最新情况:

Google、Facebook、Twitter 与 Yelp 过去六年的市场收益,含Facebook近期收益情况

Google、Facebook、Twitter 与 Yelp 过去六年的市场收益,含Facebook近期收益情况

事实证明,不管怎么说,就回报来说,在我写那篇文章的那天买 $TWTR ,要比买 $FB 好。

直复营销与漏斗的崩塌

在那篇文章里,我描绘了传统营销漏斗的理想化图景,并且还对照了谷歌和 Facebook 的广告产品在里面的相应位置:

Sandberg透露的细节实际上很特别:Facebook帮助Shop Direct一步步把客户从漏斗的顶部引导到了底部:利用Instagram视频广告把客户引导到意识阶段,又通过重定向广告引导到考虑阶段,最后又通过Facebook上的动态产品广告(不久的将来还可以通过Messenger的直接客户关系来培养客户忠诚)实现转化。

数字广告2.0示意图

Google要做的东西类似:利用YouTube之类的资产来营造意识,利用DoubleClick引导考虑,最后通过AdSense完成转化。同样重要的是,这两家公司都有望利用各自的平台为ROI公式的两头带来好处:考虑到这两家卓越的定向广告能力和转化衡量能力,广告的回报会更好;而投资也会小得多,因为你可以通过单个的广告购买接口管理整个漏斗。

这是我弄错的第一点:在一个客户旅程的不同部分发生在不同地方的世界里,传统的营销漏斗是行得通的——确实如此。你也许是在电视上看到广告,然后在报纸上看到优惠券,最后在商店的角落看到了产品。这些曝光每一次都是一次离散的广告事件,其最终的结果是客户拿起所述产品,并放进他们(字面意义上)的购物车里面。

不过,在互联网上,这一段旅程已经逐渐被压缩成一个印象:你在Instagram 上看到一个广告,点击它想了解更多信息,再用 Shop Pay 登录,然后你想知道当几天后它出现在你家门口时你在想什么。App的这个周期就更紧凑了:你看到一个广告,单击“安装”按钮,几秒钟后就开始玩第一关了。当然,还有诸如重定向或建立列表之类的事情,但总体而言,互联网广告,尤其是涉及到 Facebook 时,几乎都是直复营销(Direct Response)。

这可以形成一种非常有弹性的商业模式:因为跟传统广告相比,直接响应式广告的投资回报率 (ROI)的可测量程度要高得多,广告商可以根据他们对特定客户或交易价值划定的等级确定花销;当然,Facebook 愿意帮助他们尽可能轻松地做到这一点,并在此过程中抽取利润。此外,由于这些广告是用拍卖的方式出售的,因此公司不会受到 COVID 或抵制等事件的影响;我在 2020 年的《苹果与Facebook》中解释过:

这就解释了为什么从财务角度来看,大型消费品公司抵制 Facebook 的消息根本不是什么大问题。举个例子,联合利华在美国的 1180 万美元广告支出被 Facebook 的时间线确保你永远不会用完内容的自动化效率所取代。此外,虽然 Facebook 损失了一些顶线收入——在基于拍卖的系统中,需求减少对应于较低的价格——但最有可能利用这些较低价格的公司是那些没有 Facebook 就不会存在的公司,例如直接面向消费者的公司试图从联合利华等大型企业集团那里窃取客户。

这就解释了为什么大型CPG公司抵制Facebook的消息从财务角度来看根本不是什么大事。以联合利华在美国1180万美元的广告支出为例,对于Facebook来说根本不算什么。此外,虽然Facebook损失了一些收入,在一个基于广告拍卖的系统中,需求减少就会导致更低的价格,但最有可能利用这些更低价格的公司是离不开Facebook的公司,比如那些试图从联合利华这样的庞大集团手中抢夺客户的直接面向消费者的公司。

从这个角度来说,Facebook具有连谷歌都不具备的反脆弱能力:它的很多业务来自于长尾的互联网本土公司,这些公司从一开始就是围绕Facebook建立的,因此,任何对传统广告商的干扰,比如冠状病毒危机或目前的抵制行动,实际上是以牺牲这些CPG公司所处的以电视为中心的生态系统为代价来加强Facebook的生态系统。

Meta 的问题在于那篇文章的标题:苹果。后者的 App Tracking Transparency (ATT)政策切断了电子商务卖家、App开发者与 Facebook 之间的联系,而Facebook的投资回报率正是通过它实现的,虽然该公司比其他任何人都更有能力做出替代品,但重要的是要注意这个:用概率而非确定性来衡量广告效果,所带来的损害是永久性的。

这不仅仅是 Facebook 的问题:Snap 在自己的财报电话会议上也表示:

我们那些更喜欢利用漏斗更底层目标(比方说应用内购买)的广告合作伙伴,他们受到 [ATT] 的影响最大。我们看到这些广告客户正迁移到漏斗中部,那些有着更高的可见度的目标,比如安装或点击。通过基于web与目标的竞价或 GBB 进行优化的广告商受到的影响较小,因为他们当很多都采用了 Snap 像素。

Snap 的直复业务比不上 Facebook,而且无论从整体上看还是从公司的整体收入来看,这块业务都要小得多;这一点为笑话 ATT 留下了更多缓冲,既因为 Snap 的业绩损失较小,也因为该公司的品牌业务可以帮助弥补这一不足。矛盾在于,这导致很多投资者将Facebook 令人失望的预测与 Snap 的前景进行过度拟合;现实情况是,广告费用会找到花掉的方式,而在 Snap 上采用直接响应广告的替代方案对财务的影响,要比在 Facebook 上寻找相应替代方案的影响更大,部分是因为迄今为止后者在直接响应广告业务占据的地位太具有统治性了。

Amazon Advertising IPO

Facebook 模式之所以成功,是因为该公司可以将转化跟踪变成定向广告:因为 Facebook 对谁看了广告,然后成功转化了解很多,他们可以很容易地找到其他相似的人——相似的受众——并向他们展示类似的广告,不断优化他们定向的准确率,并在此过程中加深他们的了解。

不过,谷歌搜索有一个内在的优势:谷歌不必弄清楚你对什么感兴趣,因为你通过搜索已经告诉了它你喜欢什么。如果你搜索“旧金山酒店”,你想在旧金山找酒店的几率会很高;人寿保险、汽车修理工或电子商务也是如此。

谷歌并不是唯一能有效地通过电子商务获利的搜索引擎。早在 2015 年,我就把 Amazon Web Services 取得的财务突破说成是AWS IPO:

亚马逊的最新收益情况之所以如此重要原因就在这:该公司首次将 AWS 划分为独立产品板块,这不仅揭示了AWS的收入(之前可能也可以梳理出来),而且还揭示了它的盈利能力。而且,令许多人惊讶的是,尽管降价了,但AWS 仍然非常有利可图:仅上个季度就实现了 15.7 亿美元的销售额,利润为 2.65 亿美元,净利润高达 17%(对亚马逊而言!)。

与我猜也许可以称之为Amazon Advertising IPO的东西相比,这些数字就显得相形见绌了,因为亚马逊本季度首次披露了广告的财务数据,收入为 97 亿美元,同比增长 32%(亚马逊并未公布盈利数据)。虽然跟谷歌上一季度的 612 亿美元或 Facebook的 326 亿美元相比,这个数字仍然很小,但比你预期的要大,已经是 Snap 13 亿美元收入的几倍。事实上,鉴于亚马逊在收入方面跟 Facebook 的差距要小于Facebook 与谷歌的收入差距,因此将广告市场说成是三足鼎立而不是两强争霸似乎是公平的。

亚马逊的广告业务相对于 Facebook 具有三大优势。

搜索广告是最好以及最赚钱的广告形式。这可以追溯到我上面提到的一点:你越是确定自己正在向倾向于接受的客户展示广告,广告商对该广告位进行竞价的意愿就越高,而且搜索框里面的文字总是比最好的定向都要好。

亚马逊并未面临数据限制。值得注意的是,亚马逊也掌握了自己的用户数据,它可以自由地收集尽可能多的数据,并在卖广告的时候随意利用的这些数据。这是因为亚马逊所有的数据采集、定向广告以及转化都发生在同一个平台——Amazon.com 或亚马逊App上。 ATT 只限制对第三方的数据共享,这意味着它根本不会影响到亚马逊。

亚马逊还受益于 ATT 的溢出效应。这并不是说 ATT 对亚马逊没有影响:我在上面提到 Snap 的业务表现好于预期,部分是因为它的业务不像 Facebook 那样,是直接响应式广告占主导,更多的广告费用流向了其他类型的广告。这几乎肯定会对亚马逊也产生影响:Facebook 的广告业务受影响最大的领域之一便是电子商务。如果你是电子商务卖家,而你的Shopify商店是由 Facebook 广告提供支持的话,由于 ATT 影响而突然表现不佳的话,那么自然的反应就是把产品和广告支出转移到亚马逊上面。

所有这些优势会一直存在:搜索广告始终都会有效,亚马逊始终可以利用数据,而出现与 ATT 相关的一定程度的收入减少,可能是由于不确定性以及 Facebook 还没有建立其广告的技术栈这一事实。在后 ATT 的世界里,未来的技术栈永远也没法像过去的那种技术栈那么好了,这意味着可以比原先抢夺更多的电子商务份额了。

译者:boxi

您可能感兴趣的文章

阅读排行

推荐教程

- 01-10英国 XOR 奢侈品手机品牌登陆中国市场

- 01-10英国 XOR 奢侈品手机品牌登陆中国市场

- 01-05亚马逊云科技陈晓建:云计算的价值在生成式AI的今天被放大

- 01-05统筹东中西部算力一体化协同,我国将加快构建全国一体化算力网

- 01-05为光伏产业发展贡献中国智慧!我国太阳能电池专利申请量全球排名第一

- 01-05我国5项工业互联网平台国家标准正式发布实施

- 01-05机器人2023年度报告,这一年圈内都发生了什么大事件?

- 01-05英特尔宣布成立新AI公司“Articul8”,专为企业客户提供生成式人工智能软件

- 01-05卡西欧将推出按生存环境要求设计的G-SHOCK手表

- 01-02艾瑞:2023年第三季度中国手机银行APP监测报告